Inversor Fic ofrece una atractiva alternativa de Financiamiento de corto, mediano y largo plazo a grandes empresas bolivianas para apoyar y acompañarlos en su crecimiento y desarrollo.

Nace con el objeto de invertir en pagarés, bonos, acciones preferidas, acciones ordinarias o cuotas de capital de sociedades anónimas o sociedades de responsabilidad limitada. No existe la necesidad que la empresa emita estos valores de forma pública.

Inversor FIC, más que financiamiento, un ALIADO para empresas exitosas

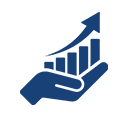

Nuestro modelo de inversión integra recursos financieros, que fungen como financiamiento para empresas en crecimiento para atender necesidades de Capital de Operaciones, Capital de Inversiones y/o recambio de pasivos,

El enfoque de inversión de INVERSOR FIC es invertir en grandes empresas nacionales, con la posibilidad de participar en la toma de decisiones estratégicas e influenciar en la gestión de las mismas, con el fin de crear valor en un periodo de tiempo determinado.

A través de Inversor FIC, las empresas acceden a un financiamiento flexible en montos, destino, estructuración para atender sus necesidades de financiamiento a corto, mediano y largo plazo.

Nuestras opciones de financiamiento se caracterizan por su flexibilidad a la hora de su estructuración, ya que toman en cuenta plazos de pago que se ajustaran a los flujos de su empresa con tasas competitivas.

Para mayor información, puede contactarse con nosotros completando sus datos en el siguiente FORMULARIO. Inmediatamente un Oficial de Inversión se contactará para realizar una visita.

Nuestro modelo de inversión consiste en proporcionar capital inversor a medianas y grandes empresas mediante instrumentos de participación de capital y/o deuda, según las necesidades de las empresas beneficiaria de corto, mediano y largo plazo:

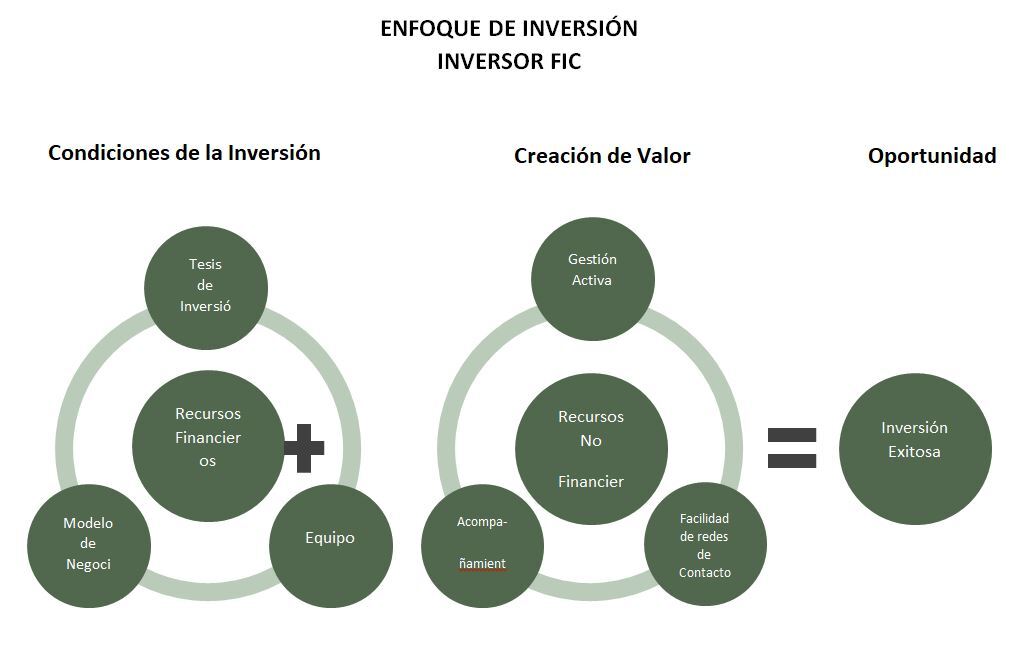

La estructuración de la inversión incluirá mecanismos de salida o desinversión, tales como el vencimiento de la deuda, venta a terceros y/o pago anticipado, según sea el instrumento de la emisión.

Adicionalmente, nuestra propuesta de Valor es SER UN SOCIO ESTRATEGICO DE LAS EMPRESAS BENEFICIARIAS. Es decir que más allá de aportar recursos financieros, buscamos apoyar en la Creación de Valor de la empresa, buscando el crecimiento y/o rentabilidad de la misma, además de agregar valor en las áreas consideradas claves para el desarrollo exitoso de la empresa a través de una gestión activa, acompañamiento estratégico y facilitación de redes de contacto (Networking).

Este enfoque de inversión tendrá un impacto social positivo en el país, al fortalecer el tejido empresarial formal, que es el principal generador de empleos de calidad y desarrollo económico.

Inversor FIC:

Inversor FIC se enfoca en empresas nacionales formales del sector comercio, servicio y productivo con las siguientes características:

Para empresa de producción y comercio:

Para empresas de servicios:

El Fondo enfocará sus inversiones en empresas con las siguientes características:

El proceso de inversión del Fondo involucra los siguientes pasos:

En esta fase, el Oficial de Inversión realiza un análisis general de la empresa para definir su situación y poder ofertar condiciones de financiamiento en cuanto a monto, plazo y tasa.

En esta fase, si la empresa está de acuerdo, el Oficial de Inversión realiza un “due diligence” financiero y administrativo. Este paso consiste en una visita a la empresa y entrevistas con las principales gerencias con la finalidad de presentar la operación a consideración de un Comité de Inversiones.

En el caso de Instrumentos de participación de capital, se realizará la valoración de la empresa a invertir.

Una vez revisada toda la documentación legal enviada, se procede al desembolso de acuerdo a fecha establecida en los documentos de emisión firmados por la empresa.

Asimismo, para la fase de desembolso, se solicita a la empresa la obtención de una calificación de riesgo.

¿Qué es una calificación de riesgo?

La calificación de riesgo es una opinión profesional, fundamentada e independiente acerca del riesgo de incumplimiento de las obligaciones financieras por parte de las empresas (riesgo de nopago).

La opinión parte de una evaluación de las empresas, en relación con aspectos cualitativos (análisis institucional) y cuantitativos (análisis financiero y de proyecciones).

¿Cuál es la calificación de riesgo aceptable para acceder al Fondo?

El Fondo requiere que las empresas cuenten con una calificación de riesgo superior a BBB3.

¿Cómo se define la tasa?

La definición de tasa combina una evaluación del riesgo asumido. Éste dependerá de la evaluación realizada a la congruencia del modelo de negocios de la empresa, la viabilidad financiera y la industria.

¿En qué sectores invierte el Fondo?

El Fondo es multisectorial, está disponible para empresas productivas, comerciales y de servicios.

¿Para efectivizar el desembolso, se firma un contrato con Fortaleza Safi?

No, la empresa no firma un contrato con Fortaleza Safi al momento del desembolso.

Al ser una inversión en títulos valores, los documentos nacen de la persona jurídica que los emite, no siendo aplicable la firma de un contrato como es en el caso de un préstamo bancario.

Para efectivizar el desembolso, la empresa debe emitir y hacer entrega de documentos acordes al instrumento de financiamiento utilizado.

Acta en la cual la empresa aprueba la inversión en junta de socios o accionistas.

En una Sociedad Anónima es la Junta General Extraordinaria de Accionistas la que aprueba la emisión de títulos valores.

En una Sociedad de Responsabilidad Limitada, es la Asamblea de Socios la que aprueba la emisión de títulos valores.

Declaración Unilateral de Voluntad.

Es la exteriorización de la voluntad sancionada por la ley: es la que se requiere para la validez de los actos jurídicos que tengan por objeto crear, transferir, modificar o extinguir derechos u obligaciones. Es la que implica para su autor la necesidad jurídica de conservarse en aptitud de cumplir, voluntariamente, una prestación de carácter patrimonial, pecuniario o moral, en favor de una persona que eventualmente puede llegar a existir o si, ya existe, aceptar la prestación ofrecida, o con la cual hace nacer a favor de una persona determinada, un derecho, sin necesidad de que esta acepte, o finalmente, con la cual extingue para si un derecho ya creado a su favor.

Pagares / Bonos.

Documento de crédito que reconoce la existencia de una deuda en dinero por cantidad liquida y contiene la promesa de su pago por el suscriptor en un intervalo de tiempo.

Los documentos variaran según:

¿Qué son y cuáles son los mecanismos de salida?

Un mecanismo de salida se lo identifica con el proceso de desinversión, definida como aquella situación en la que se hace líquida la inversión de capital privada realizada.

En ese sentido, para inversiones representativas de deuda, este proceso se da de manera natural a través de la maduración o vencimiento de los planes de pago.

Para inversiones en instrumentos representativos de participación de empresas, a salida es el aspecto más importante del proceso de inversión, los cuales deben ser considerados antes de realizarse la inversión. Existen diferentes mecanismos de salida.

Escríbenos aquí tus consultas, estamos para atenderte.

800 10 7234

767-57234

quierofinanciamiento@fortalezasafi.com